Riprendendo la disamina svolta nel precedente articolo, abbiamo visto come gli indicatori di allerta della crisi d’impresa siano stati organizzati nel documento elaborato dal CNDCEC in una forma gerarchica: più di preciso, vanno tenuti in considerazione nel seguente ordine:

- Patrimonio netto (se negativo scatta l’allerta; se positivo si valuta il DSCR);

- Debt service coverage ratio (se < 1 scatta l’allerta).

Tuttavia, il CNDEC ha previsto che possano sussistere ipotesi in cui il DSCR possa essere non disponibile oppure ritenuto non sufficientemente affidabile per la inadeguata qualità dei dati prognostici (il tutto, a parere di chi scrive, anche in considerazione della non facile procedura di calcolo dell’indice); orbene, in tal caso si fa ricorso ai valori soglia degli indici settoriali.

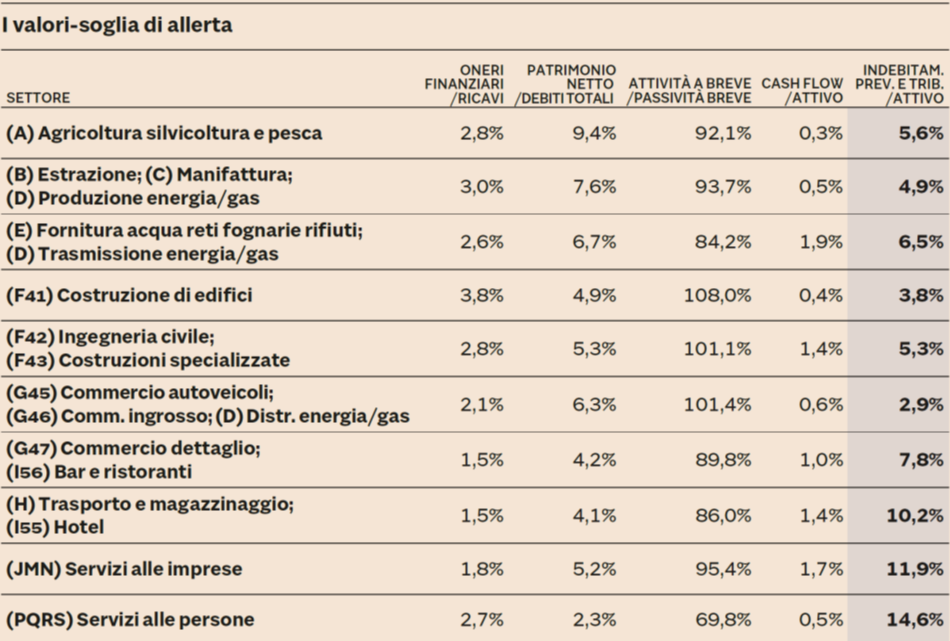

In parole più semplici, in alternativa al DSCR si adottano cinque indici, i cui valori di riferimento sono differenziati a seconda del settore di attività. Andiamo a esaminarli:

- indice di sostenibilità degli oneri finanziari (rapporto tra oneri finanziari e fatturato);

- indice di adeguatezza patrimoniale (rapporto tra patrimonio netto e debiti totali)

- indice di ritorno liquido dell’attivo (rapporto tra cash flow e attivo);

- indice di liquidità (rapporto tra attività a breve termine e passivo a breve termine);

- indice di indebitamento previdenziale e tributario (rapporto tra indebitamento previdenziale – tributario e attivo).

Il CNDCEC però avverte che questi cinque indici hanno significato se utilizzati contemporaneamente, in quanto ciascuno, ove isolatamente considerato, fornisce solo vedute parziali di eventuali indizi di crisi. La valutazione unitaria richiesta dal Legislatore richiede perciò il contestuale superamento di tutte le cinque soglie stabilite per tali indici.

La tabella che vedete in questa pagina indica le diverse soglie di allerta per singoli macrosettori; è evidente che di ciò gli amministratori dovranno tenere conto anche in sede di redazione dei bilanci d’esercizio e consolidati.

La costruzione degli indici è abbastanza semplice, se rapportata alla complessità di calcolo del DSCR; detto aspetto lascia ragionevolmente presumere che i suddetti indici verranno maggiormente utilizzati rispetto al DSCR. Vediamo in dettaglio:

- indice di sostenibilità degli oneri finanziari; NUMERATORE: interessi e altri oneri finanziari (voce C.17 art. 2425 c.c.); DENOMINATORE: Ricavi delle vendite e prestazioni (voce A.1 dell’art. 2425 c.c.);

- indice di adeguatezza patrimoniale; NUMERATORE: patrimonio netto (voce A stato patrimoniale passivo dell’art. 2424 c.c.), detratti i crediti verso soci per versamenti ancora dovuti (voce A stato patrimoniale attivo) e i dividendi deliberati; DENOMINATORE: totale debiti indipendentemente dalla loro natura (voce D passivo dell’art. 2424 c.c.) e ratei e risconti passivi (voce E passivo dell’art. 2424 c.c.);

- indice di ritorno liquido dell’attivo; NUMERATORE: somma del risultato dell’esercizio e dei costi non monetari (es. ammortamenti, svalutazioni crediti, accantonamenti per rischi), dal quale dedurre i ricavi non monetari (es. rivalutazioni partecipazioni, imposte anticipate); DENOMINATORE: totale attivo;

- indice di liquidità; NUMERATORE: somma delle voci dell’attivo circolante (voce C attivo dell’art. 2424 c.c.) esigibili entro l’esercizio successivo e dei ratei e risconti attivi (voce D attivo dell’art. 2424 c.c.); DENOMINATORE: passivo a breve termine costituito da tutti i debiti (voce D passivo) esigibili entro l’esercizio successivo e dai ratei e risconti passivi (voce E);

- indice di indebitamento previdenziale e tributario; NUMERATORE: indebitamento tributario rappresentato dai debiti tributari (voce D.12 passivo dell’art. 2424 c.c.) esigibili entro e oltre l’esercizio successivo, indebitamento previdenziale costituito dai debiti verso istituti di previdenza e assistenza sociale (voce D.13 passivo dell’art. 2424 c.c.) esigibili entro e oltre l’esercizio successivo; DENOMINATORE: totale attivo.

Il CNDCEC precisa che:

- le imprese che adottano i principi contabili internazionali calcolano gli indici suddetti considerando le equivalenti voci risultanti dal bilancio, con la precisazione che nel calcolo del patrimonio netto di cui sub 3.2.1. sono escluse, oltre alla già citata “Riserva per operazioni di copertura dei flussi finanziari attesi”, le altre riserve specifiche derivanti dagli IFRS (quali riserve di fair value, riserve attuariali, riserva stock option, ecc.);

- le imprese che redigono il bilancio con le semplificazioni di cui agli artt. 2435-bis e 2435-ter c.c. calcolano tali indici ricorrendo alla situazione contabile usata per la redazione del bilancio, considerato che il loro bilancio può non mostrare alcune delle grandezze necessarie.

I dati utilizzati per il calcolo degli indici devono essere disponibili per la consultazione da parte degli organi di controllo.

Sorge una domanda: ma l’utilizzo degli indici elaborati dal CNDCEC è vincolante? Sovviene a tal proposito l’ultimo comma dell’art. 13 del Codice della Crisi e dell’Insolvenza (CCI), che stabilisce che “l’impresa che non ritenga adeguati, in considerazione delle proprie caratteristiche, gli indici elaborati a norma del comma 2 ne specifica le ragioni nella nota integrativa al bilancio di esercizio e indica, nella medesima nota, gli indici idonei a far ragionevolmente presumere la sussistenza del suo stato di crisi. Un professionista indipendente attesta l’adeguatezza di tali indici in rapporto alla specificità dell’impresa. L’attestazione è allegata alla nota integrativa al bilancio di esercizio e ne costituisce parte integrante. La dichiarazione, attestata in conformità al secondo periodo, produce effetti per l’esercizio successivo”. Quindi gli indici proposti dal CCI devono essere intesi come standard da cui è possibile discostarsi solo a condizioni ben precise, dietro specifiche garanzie e seguendo un rigido protocollo.

Da ultimo, è opportuno osservare quella che, a parere di chi scrive, è una apparente contraddizione, all’interno del CCI, sulla periodicità di calcolo degli indici: l’art. 13 del CCI prevede, come già visto, che gli indici elaborati dal CNDCEC “diano evidenza della sostenibilità dei debiti per almeno i sei mesi successivi e delle prospettive di continuità aziendale per l’esercizio in corso o, quando la durata residua dell’esercizio al momento della valutazione e’ inferiore a sei mesi, per i sei mesi successivi”. Nel proprio documento, il CNDCEC afferma che il patrimonio netto ed il DSCR a sei mesi, siano in grado, se correttamente calcolati, di intercettare tutte le situazioni rilevanti; in mancanza del DSCR soccorrono, come detto, i 5 indici “sostitutivi” valuatati unitariamente.

Tuttavia, l’articolo 24, comma 1 lettera c), del CCI prevede che l’iniziativa del debitore volta a prevenire l’aggravarsi della crisi non è tempestiva se egli propone l’istanza di composizione assistita della crisi oltre il termine di tre mesi dal superamento, nell’ultimo bilancio approvato, o comunque per oltre tre mesi, degli indici in discussione. Orbene, nonostante l’orizzonte temporale preso a riferimento dagli indici sia semestrale, la valutazione deve essere effettuata con cadenza trimestrale; e ciò proprio al fine di dare luogo a una vera e propria allerta preventiva con la precoce emersione dei segnali premonitori della crisi d’impresa, così come è nello spirito della riforma del diritto fallimentare. Tale periodicità è infatti quella proposta nel documento del CNDCEC, che aggiunge che “il riferimento ai tre mesi di superamento degli indici comporta l’esigenza di una valutazione almeno trimestrale degli stessi. Tale valutazione, in assenza di un bilancio approvato, dovrà essere condotta sulla base di una situazione infrannuale, avente natura volontaria, redatta dall’impresa per la valutazione dell’andamento economico e finanziario. Questa, nel rispetto del principio di proporzionalità, potrà essere costituita anche dai soli stato patrimoniale e conto economico, redatti secondo quanto previsto dall’OIC 30 o comunque facendo attenzione alla effettiva rilevanza delle scritture rispetto agli indici fatta salva la necessità di una adeguata valutazione preliminare del patrimonio netto”.

E non solo; aggiunge infatti il CNDCEC che “Il riferimento all’ultimo bilancio approvato è tecnicamente possibile esclusivamente per l’indicatore di patrimonio netto e per gli indici di settore, mentre il calcolo del DSCR si basa necessariamente su dati di tipo previsionale che devono essere predisposti con cadenze più frequenti. Occorre in particolare che il controllo degli indicatori di crisi sia più frequente qualora le condizioni economiche, finanziarie o patrimoniali dell’impresa siano tali da renderlo necessario. Nel caso in cui si utilizzino bilanci non approvati dall’assemblea o bilanci infrannuali, è necessaria una loro approvazione da parte dell’organo amministrativo, o, in mancanza, del responsabile delle scritture contabili”. La norma assume particolare rilevanza in ordine alle verifiche effettuate dagli organi di controllo societari (revisore unico o collegio sindacale), in quanto l’art. 14 del CCI, al comma 3, dispone che “la tempestiva segnalazione all’organo amministrativo ai sensi del comma 1 costituisce causa di esonero dalla responsabilità solidale per le conseguenze pregiudizievoli delle omissioni o azioni successivamente poste in essere dal predetto organo, che non siano conseguenza diretta di decisioni assunte prima della segnalazione, a condizione che, nei casi previsti dal secondo periodo del comma 2, sia stata effettuata tempestiva segnalazione all’OCRI. Non costituisce giusta causa di revoca dall’incarico la segnalazione effettuata a norma del presente articolo”